Arbitragem na blockchain: entenda como o MEV funciona

Edição de fechamento semanal - 01/10/2022

A Morning Jog possui uma novidade exclusiva para seus assinantes. Todos os sábados, logo no comecinho da manhã, um e-mail como esse estará na sua caixa de entrada. A edição irá conter um resumo dos principais eventos da semana, um tema de grande relevância que chamou nossa atenção, análises on-chain e recomendações de leituras, para que você aproveite seu fim de semana melhor informado e plenamente consciente das mudanças do mercado cripto. Aproveite!

Fechamos a última semana do mês de setembro com muitos destaques. O maior deles foi a SmartCon, conferência que aconteceu em Nova York, organizada pela Chainlink. Dentre os principais anúncios estão o de seu programa de staking e de uma parceria fechada com sistema SWIFT para fornecer transferências de cripto. Outros destaques da semana serão mencionados a seguir.

O Walmart lançou duas novas experiências de metaverso na plataforma de games Roblox.

A Apple está cobrando comissão de 30% nas vendas de NFT feitos pela App Store.

O Nubank registrou mais de 1,8 milhão de investidores de criptomoedas no Brasil.

A Circle vai expandir a oferta da stablecoin USDC para cinco novas blockchains.

A OpenSea fez uma parceria com a Warner Music Group para em lançamentos de músicas NFTs.

A Polkadot anunciou o lançamento da stablecoin USDT e novas atualizações em seu roadmap, incluindo a otimização que aumentará sua velocidade de transação em pelo menos 10 vezes.

O criador do PUBG anunciou a produção de um novo jogo em blockchain.

A comunidade da Ethereum ficou dividida com uma proposta sobre transações reversíveis.

A Cosmos anunciou na conferência Cosmoverse seu novo whitepaper.

A BlackRock lançou um ETF com exposição a blockchain e cripto na Europa.

A Polícia Federal deflagrou uma operação para investigar crimes relacionados a criptomoedas.

A FTX venceu o leilão e arrematou os ativos da falida Voyager Digital por US$ 1,4 bilhão.

O mercado de criptoativos, especificamente o setor de finanças descentralizadas, conseguiu otimizar em muitos sentidos as dores do mundo das finanças tradicionais. Mecanismos com o objetivo de trazer aos usuários menores custos, maior transparência, escalabilidade e segurança às operações realizadas foram atingidos com sucesso. Mas mesmo com todas essas vantagens, ainda existem pontos que se mantém.

Um dos maiores é a prática de arbitragem. O Maximal Extractable Value (MEV) é o conceito que representa isso. Ele não é um conceito novo, mas vem se popularizando muito em algumas redes de contratos inteligentes e já trouxe lucros de mais de US$ 675 milhões a seus praticantes. Esse conjunto de técnicas traz alguns problemas aos usuários da rede como o aumento das taxas de gás e um maior slippage (diferença entre o preço esperado de uma negociação e o preço pelo qual ela é executada) em suas transações realizadas em detrimento de lucros para os validadores de blocos ou de agentes chamados de "searchers" (que mapeiam oportunidades de arbitragem na rede), mas também contribuem para um maior equilíbrio nos preços de mesmos ativos em diferentes lugares. Nesta edição do Morning Jog, entenderemos melhor como funciona esse mecanismo, quais são as principais formas existentes e como isso impacta os usuários comuns.

O termo MEV foi inicialmente pensado para o papel dos mineradores em ecossistemas com o algoritmo de consenso Proof-of-Work (PoW). Porém, após a transição da Ethereum para o Proof-of-Stake (PoS), essa função foi delegada aos validadores da rede, implicando também em uma mudança do termo de "Miner" para "Maximal" Extractable Value. Apesar disso, o processo é semelhante independente do algoritmo de consenso utilizado pela rede.

Dito isso, precisamos compreender que independente de ser um minerador ou validador, é esse agente que tem o papel de propor os novos blocos de transação da rede. Portanto, passa pela decisão dele quais solicitações de transações serão registradas e efetivadas no novo bloco.

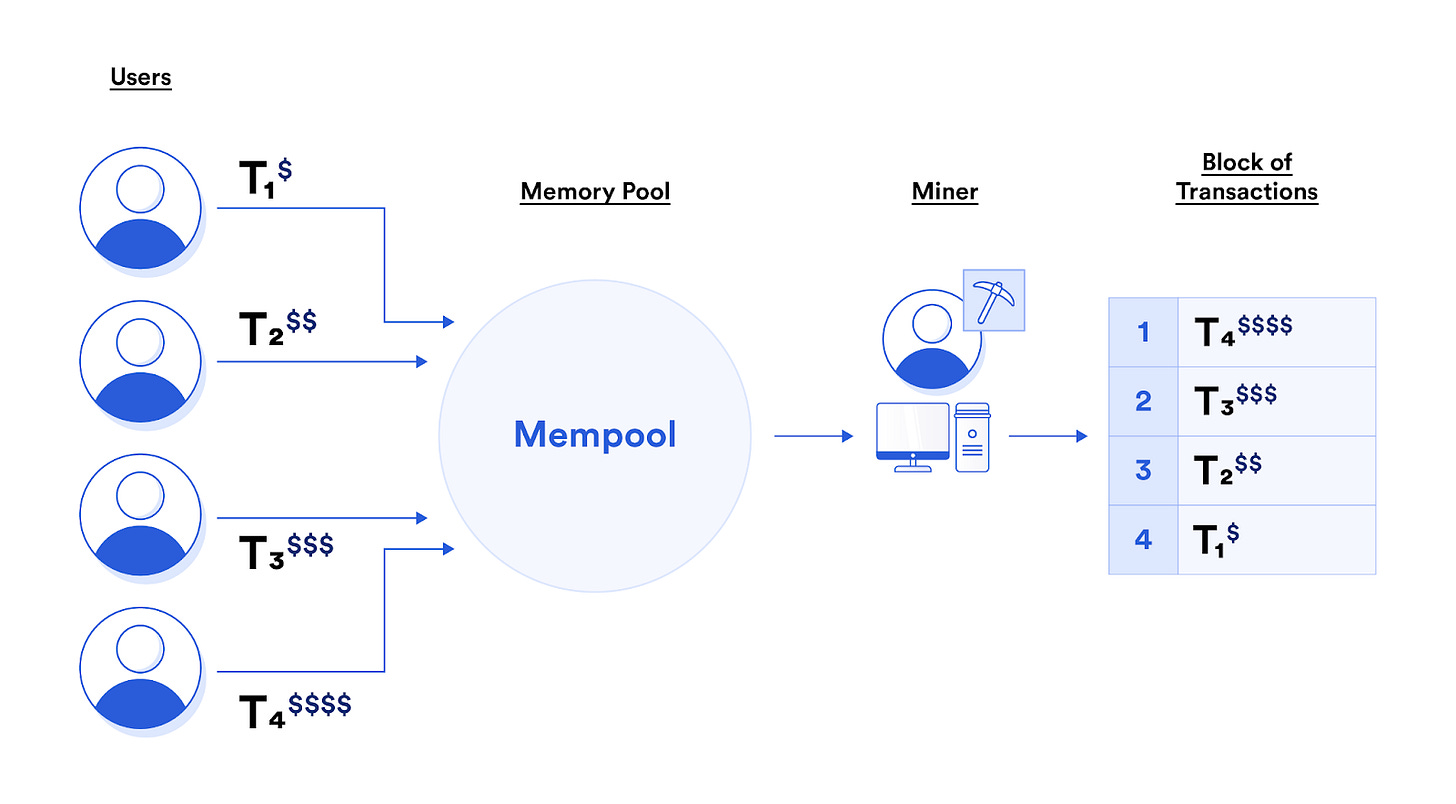

Quando um usuário envia uma ordem de transação para ser registrada na blockchain, a ordem antes permanece em uma "fila de espera" chamada Memory Pool ou Mempool. O trabalho que os mineradores ou validadores têm após a proposição de um novo bloco consiste justamente em selecionar as transações da fila e encaixá-las em determinada ordem no espaço disponível.

Levando em conta que os validadores são economicamente racionais, o esperado é que eles tentem lucrar o máximo possível com essa decisão de quais transações alocar no espaço limitado do bloco, além de definir em qual ordem elas irão. Isso pode ser atingido tanto selecionando as transações que pagaram maiores taxas de gás quanto colocando suas próprias transações, desde que ao fazer isso o resultado financeiro seja ainda mais vantajoso.

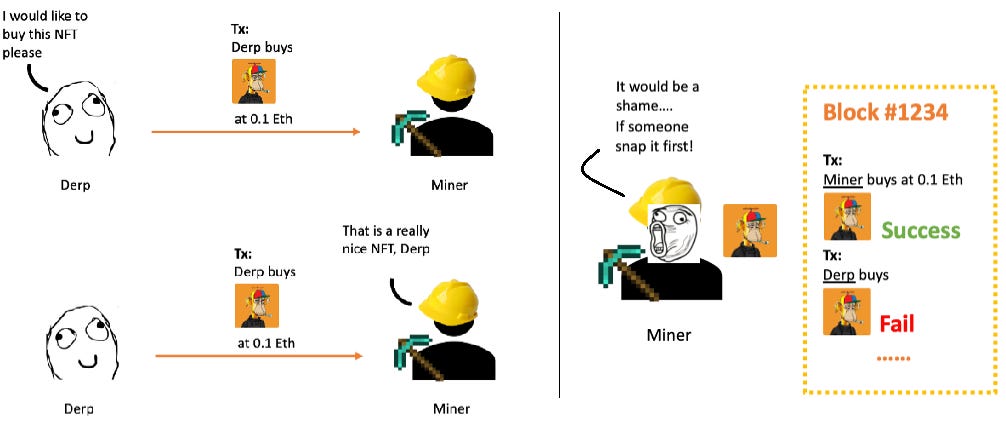

É desse ponto que os arbitradores recorrem para serem bem sucedidos. Eles ficam de olho tanto em oportunidades gerais do mercado quanto na própria na Mempool para mapear transações de arbitragem de outros usuários que são consideradas oportunidades de lucro, com o intuito de passar uma transação igual na frente dela. Isso faz com que a sua seja bem sucedida (registrada na blockchain) e a outra falhe, estratégia chamada de Front Running.

Minerador arbitrando uma solicitação de compra na blockchain

Existem basicamente existem dois agentes do mercado que praticam MEV:

A prática de busca de oportunidades de arbitragem feitas diretamente pelo validador ou minerador (que inclui adicionar suas próprias transações no espaço do novo bloco);

A prática de busca de oportunidades de arbitragem feitas por agentes que chamamos de "searchers" (que pagam maiores taxas de gás para que os validadores os selecionem).

A prática feita diretamente pelo validador é a mais lucrativa justamente pois ela implica em uma integração do papel de "searcher" pelo próprio validador, de forma que não há custos com taxas de transação elevadas envolvidas.

Mas de que forma efetivamente essas arbitragens acontecem? Bem, existem alguns tipos diferentes, que serão mencionados a seguir.

Arbitragem em DEXes

Esse tipo de arbitragem é a mais comum que existe e consiste em se utilizar de bots para mapear e aproveitar a diferença de preços entre duas pools de liquidez que funcionam pelo mecanismo de Automated Market Maker (AAM) em protocolos distintos para lucrar até o ponto em que elas voltem ao equilíbrio. Por exemplo, um "searcher" pode mapear as pools de ETH/USDC das exchanges Uniswap e SushiSwap e perceber que na primeira delas o Ether está sendo cotado a 1300 USDC e na segunda a 1320 USDC. Neste momento, ele percebe que faz sentido comprar uma quantidade de tokens da pool mais barata e logo em seguida vendê-los na mais cara, até o momento que seus preços se reequilibrem novamente. Aqui temos um exemplo de um usuário que transformou 1000 ETH em 1045 ETH através dessa técnica de arbitragem utilizando as pools de ETH/DAI da Uniswap e da SushiSwap. O mais incrível é que ele não precisou nem ter os 1000 ETH em caixa, pois o mesmo se utilizou de uma técnica chamada Flash Loan (um recurso que permite uma tomada de empréstimo de qualquer quantidade sem colocar garantias, desde que o mesmo seja quitado no mesmo bloco que foi pego)

Liquidações em protocolos de empréstimos

As liquidações em protocolos de empréstimos são outra oportunidade de MEV. Protocolos como Aave e Maker demandam que o usuário deixe colaterais como garantias para que um empréstimo seja feito. Esses empréstimos com garantias sempre exigem uma boa margem de segurança devido a alta volatilidade do mercado e da flutuação dos preços do par em questão. Por exemplo, para pegar emprestado 300 dólares em USDC, o usuário deve colocar por volta de 1 mil dólares em ETH (nem sempre será 30%, aqui é apenas um exemplo). A questão é que, à medida em que o ativo colateral for se desvalorizando, o risco do tomador não conseguir arcar com o pagamento aumenta, até o momento em que ele será liquidado. Neste momento, o protocolo permite que qualquer um liquide sua garantia com desconto, visto que o mutuário paga uma boa taxa em cima desse processo. É nesse momento que a oportunidade do MEV entra, se aproveitando da oportunidade de compra antes dos demais.

"Sandwich trading"

Esse tipo de arbitragem funciona da seguinte forma: se houver, por exemplo, uma ordem de compra de 10 mil LINK no Mempool, um validador ou "searcher" pode comprar tokens LINK para si mesmo antes dela ser concretizada para se aproveitar da subida de preços no momento de sua execução e então vendê-los a mercado por um preço superior. Dessa forma, podemos dizer que essa ordem pública de tokens LINK da Mempool tem valor informacional, mas só pode ser monetizada por um agente privilegiado. Isso implica em um custo de slippage para o usuário.

MEV com NFTs

Oportunidades de MEV também existem no mercado de tokens não fungíveis. Mas neste sentido, devido à exclusividade dos ativos (que são únicos) as estratégias são usadas mais para garantir oportunidades de compra do que necessariamente lucrar a curto prazo. Os principais casos em que isso ocorre incluem compras de NFTs listados erroneamente por um preço muito abaixo de seu floor price (um "searcher" pode visualizar essa oportunidade e colocar sua ordem de compra a frente das demais) e em casos específicos, como o usuário que comprou ao mesmo tempo todos os 100 Cryptopunks que estavam listados pelo floor price da coleção. Se o mesmo não tivesse se utilizado de uma técnica de MEV, provavelmente o aumento do volume de compra durante as primeiras aquisições faria o floor price subir e ele não teria conseguido adquirir os NFTs desejados pelo preço que foi pago. A estratégia foi explicada neste tweet.

Pode-se dizer que a prática de MEV nunca será totalmente eliminada. De acordo com a Ethereum Foundation, ela é muito importante para resolver algumas ineficiências da blockchain em alguns pontos, mas prejudicial em outros. Métodos como Front Running e "Sandwich trading" acabam prejudicando os usuários tanto por uma elevação das taxas de gás quanto por uma maior incidência de slippage. Mas métodos como de arbitragem em DEXes contribuem para um preço mais justo aos usuários entre as diferentes corretoras.

Mas isso não quer dizer que os impactos negativos dessas técnicas não possam ser minimizados. Um bom exemplo que vem buscando isso é o FlashBots. Eles desenvolveram ferramentas para quantificar o MEV, eliminar a assimetria de informações no ecossistema e garantir que os incentivos não se tornem opacos e antidemocráticos. Uma delas consiste na criação de Mempools "seladas", que aceitam pedidos de transações sem revelá-las à Mempool pública, através de um gerenciamento off-chain. Dessa forma, não há como mapear oportunidades com o objetivo de um usuário pagar maiores taxas e passar a sua na frente.

A Chainlink está trabalhando em outra solução para mitigar os efeitos prejudiciais. A ideia do Fair Sequencing Services (FSS), que inclusive foi bastante mencionada durante a SmartCon (evento da Chainlink que ocorreu nesta semana em Nova York), é coletar solicitações de transações off-chain de usuários, gerando um consenso descentralizado para ordenação das mesmas e as enviando on-chain de forma ordenada.

Entendendo o comportamento dos investidores de curto e longo prazo do bitcoin

O indicador Fear & Greed index, que mensura o sentimento de mercado em relação ao momento atual, se mantém em um patamar de “medo extremo” em 22 pontos. Ele vem em uma decrescente após ter atingido 42 pontos em um patamar de "medo", no mês passado. Antes disso, ele vinha se recuperando desde sua mínima do ano em junho, quando atingiu os 6 pontos.

É interessante perceber como se comporta a distribuição de moedas no mercado separadas entre investidores de curto prazo e longo prazo.

Como pode-se observar no gráfico, as moedas compradas por US$ 30 mil ou mais representam cada vez mais investidores de longo prazo (em azul) e portanto são estatisticamente menos provável de seus investidores realizarem prejuízos.

Além disso, outro ponto de destaque é que a maior parte do volume negociado atualmente se refere a moedas adquiridas próximas ao valor de mercado atual (investidores de curto prazo, em vermelho).

Uma grande lacuna de oferta é aparente abaixo da mínima do ciclo atual, de US$ 18 mil até a faixa de US$ 11 a 12 mil. Caso esse fundo se rompa, os investidores de curto prazo estariam novamente sob perdas profundas não realizadas, aumentando as chances de uma realização desses prejuízos.

Outro dado interessante que complementa o gráfico anterior é o comportamento da métrica de lucratividade dos investidores de curto prazo ao longo dos ciclos de preço anteriores.

Em vermelho, temos representado o colapso da lucratividade dos investidores de curto prazo, que vem após topos de ciclos de preços. Em amarelo, temos a compressão da lucratividade dos investidores de curto prazo, que ocorre à medida que os preços caem ainda mais e as moedas ficam sendo negociadas em média a seu valor de mercado do momento. Em verde, temos a fase de expansão, correspondente ao momento de alta significativa dos preços, classificando os investidores de curto prazo com grandes lucros não realizados.

Atualmente, a lucratividade dos investidores de curto prazo vem se mantendo na fase de compressão há cerca de 430 dias. Essa é a duração mais longa de um ciclo de compressão, comparada aos anteriores.

Recomendações de leituras:

“A Grande Desintoxicação” - Glassnode

“As nove melhores ferramentas de análise de investidores cripto” - Coingecko

“Mever Ending Story” - Blockworks

“Ground Up Guide: zkEVM, EVM Compatibility & Rollups” - Immutable X

“Measuring SNARK performance: Frontends, backends, and the future” - a16z

Fechamento semanal do mercado:

BTC - US$ 19.303,00 / 7D %: +1,77%

ETH - US$ 1.323,00 / 7D %: +1,74%

USD - 5,40 BRL / 7D %: +2,46%